ステーブルコインは、暗号通貨業界で最も重要な交換媒体です。 2013年以降、すべての強気と弱気の置き換えにおいて、ステーブルコインの物語は切り離せません。 その性質上、現在のステーブルコインは次のような方向性を持っています。1. USDTやUSDCなどの中央集権型ステーブルコインは、最も広くカバーされているステーブルコインです。2. DAIなどのステーブルコインのオーバーステーキング3. USTなどのアルゴリズム型ステーブルコイン。4.この記事で説明するUSDeなどの初期段階のリスクのない合成米ドル。# 現在のステーブルコインの問題点USDCとUSDTの問題点は、中央集権的であることであり、主に規制当局による監視、既存の銀行システムへの高い依存度、収益の内部化とデカップリングなどのリスクがあります。MakerDAOのDAIの問題点は、DAIが分散化されておらず、安定していないことです。 さらに、資本効率はあまり高くありません。 DAIは、その寿命の62%で、1ドルの「アンカー」からわずか50ベーシスポイントしか離れていません。 さらに、担保の65%以上が中央集権型の法定通貨担保型ステーブルコインとWBTC(この割合は成長しており、今後も成長し続ける可能性が高い)であるため、分散化されていません。 DAIを拡大するために、MakerDAOは分散化を犠牲にすることを余儀なくされました。 現在、DAIは実際にはwUSDCとして機能しており、中央集権的な法定通貨を担保とするステーブルコインの担保が増えるにつれて、ますます明らかになっています。Basisや、Empty Set DollarやAmpleforthのような無担保または無担保の「アルゴリズム型ステーブルコイン」の問題は、これらのシステムが反射的で脆弱であることです。 これらのアルゴリズム型ステーブルコインは、ペッグをあまりうまく維持していません。アルゴリズム型ステーブルコインが機能すると人々が信じなければ、ステーブルコインは崩壊するでしょう。 例えば、有名なLunaのアルゴリズム型ステーブルコインUSTです。LunaはUSTと呼ばれるステーブルコインを作成し、時価総額は約25億ドルです。 ユーザーは現在の市場価格で1ドルのLUNAを燃やすことでUSTを作成し、ユーザーは現在の市場価格で1USTを償還して1ドル相当のLUNAを受け取ることができます。 これは非常に反射的なステーブルコインシステムです。USTはスケーラブルで分散化されるように設計されていますが、実存的なリスクがあります。 LUNAの価格が下がれば、ユーザーはUSTを1ドルのLUNAに交換し、LUNAを売却するために殺到する「ラン」を引き起こす可能性があります。 売り圧力が価格を押し下げているため、償還されたUSTごとにより多くのLUNAを鋳造する必要があり、LUNAの供給が過度に膨らむ可能性があります。 そこで、2022年5月、USTのアンカリング解除に伴い、暗号通貨市場の大暴落が現れました。 LUNAは3日間で数十ドルの価格からゼロに下落し、暗号通貨市場全体も急落しました。# Ethena はどのような問題を解決しようとしていますか?イーサリアム上に構築された合成ドルプロトコルであるEthenaは、従来の銀行システムのインフラストラクチャに依存しない通貨の暗号ネイティブソリューションと、世界的にアクセス可能なドル建て貯蓄手段である「インターネット債券」を提供します。 Ethenaの合成USD USDeは、デルタのヘッジ担保を通じて実現されたファンドに、検閲に強く、スケーラブルで安定した初の暗号ネイティブソリューションを提供します。USDeを理解するための一言:Ethenaの仕組みはシーソーに似ており、彼のステーブルコインはUSDeと呼ばれています。 ETHの価格が1米ドルの場合、1米ドルが鋳造されると、システムは1ETHをデリバティブ取引所に委託して1ETHを空売りします。ETHの価格が1ドルから0.1ドルに下がった場合、ショートコントラクトの価値は10 ETH * $0.1であり、それでも1ドルです。ETHの価格が1ドルから100ドルに上昇した場合、ショートコントラクトの価値は0.01 ETH * $100であり、依然として1ドルです。# USDeと他のステーブルコインの違いは何ですか?**暗号通貨分野のステーブルコインには担保が必要であり、これらの担保はステーブルコインの価値を支えるために使用されます。 MakerDAOのDAI、CurveのcrvUSD、AaveのGHOなど、仕組みはともかく、その目的は資産を担保にして購買力を解き放つことであり、より本質的なことはレバレッジを上げることです。 **Ethenaは、米ドルと常に1:1の交換比率を維持するステーブルコインであるUSDeを作成しました。 USDeは、DeFiアプリケーションで使用するための検閲に強く、スケーラブルな原資産であり、イーサリアムのステーキング利回りと先物市場の利回りを組み合わせるため、誰でも米ドル建てのリターンを得ることができ、DeFiの原資産として広く使用されているインターネット上の米国債のような「インターネット債券」にすることもできます。 また、変動金利債を作成できるヘッジの永久契約や、固定金利債を作成できるヘッジの受渡契約など、さまざまなヘッジ戦略に従って異なる債券を作成することもできます。USDeを稼ぐためにEthenaでETHをステークするユーザーは利益を上げています。 これは、イーサリアム上海のアップグレード後、ETHが暗号資産手形となり、イーサリアムが主体に発行する債券が国債に相当することによるものです。USDeステーキングユーザーは、担保資産から2つの報酬を共有することができます。※1つ目は、スポットロングステーキングによる安定した収入です。 **Ethena Labsは、Lidoなどのリキッドステーキングデリバティブプロトコルを通じて現物ETHのステーキングをサポートし、年率3%〜5%のリターンを獲得しています。 ***2つ目は、先物ショートファンディングレートからの不安定な収入です。 契約に精通しているユーザーは、資金調達率の概念を認識しており、資金調達率は不安定要因ですが、ショートポジションの場合、資金調達率は長期的にプラスであり、全体的なリターンがプラスになることも意味します。 **2つの利回りの組み合わせにより、USDeの大幅な利回りが達成されます。 公式データによると、Ethena Labsプロトコルの利回りとsUSDe(USDeステーキング証明書トークン)の利回りは、過去2か月間で非常に印象的なパフォーマンスを示しており、プロトコルの最高利回りは58.9%に達し、最低は10.99%、sUSDeの最高利回りは87.55%、最低は17.43%に達しています。 **

最近人気のステーブルコインプロジェクトEthena(ENA)について学ぶ

ステーブルコインは、暗号通貨業界で最も重要な交換媒体です。 2013年以降、すべての強気と弱気の置き換えにおいて、ステーブルコインの物語は切り離せません。 その性質上、現在のステーブルコインは次のような方向性を持っています。

現在のステーブルコインの問題点

USDCとUSDTの問題点は、中央集権的であることであり、主に規制当局による監視、既存の銀行システムへの高い依存度、収益の内部化とデカップリングなどのリスクがあります。

MakerDAOのDAIの問題点は、DAIが分散化されておらず、安定していないことです。 さらに、資本効率はあまり高くありません。 DAIは、その寿命の62%で、1ドルの「アンカー」からわずか50ベーシスポイントしか離れていません。 さらに、担保の65%以上が中央集権型の法定通貨担保型ステーブルコインとWBTC(この割合は成長しており、今後も成長し続ける可能性が高い)であるため、分散化されていません。 DAIを拡大するために、MakerDAOは分散化を犠牲にすることを余儀なくされました。 現在、DAIは実際にはwUSDCとして機能しており、中央集権的な法定通貨を担保とするステーブルコインの担保が増えるにつれて、ますます明らかになっています。

Basisや、Empty Set DollarやAmpleforthのような無担保または無担保の「アルゴリズム型ステーブルコイン」の問題は、これらのシステムが反射的で脆弱であることです。 これらのアルゴリズム型ステーブルコインは、ペッグをあまりうまく維持していません。

アルゴリズム型ステーブルコインが機能すると人々が信じなければ、ステーブルコインは崩壊するでしょう。 例えば、有名なLunaのアルゴリズム型ステーブルコインUSTです。

LunaはUSTと呼ばれるステーブルコインを作成し、時価総額は約25億ドルです。 ユーザーは現在の市場価格で1ドルのLUNAを燃やすことでUSTを作成し、ユーザーは現在の市場価格で1USTを償還して1ドル相当のLUNAを受け取ることができます。 これは非常に反射的なステーブルコインシステムです。

USTはスケーラブルで分散化されるように設計されていますが、実存的なリスクがあります。 LUNAの価格が下がれば、ユーザーはUSTを1ドルのLUNAに交換し、LUNAを売却するために殺到する「ラン」を引き起こす可能性があります。 売り圧力が価格を押し下げているため、償還されたUSTごとにより多くのLUNAを鋳造する必要があり、LUNAの供給が過度に膨らむ可能性があります。 そこで、2022年5月、USTのアンカリング解除に伴い、暗号通貨市場の大暴落が現れました。 LUNAは3日間で数十ドルの価格からゼロに下落し、暗号通貨市場全体も急落しました。

Ethena はどのような問題を解決しようとしていますか?

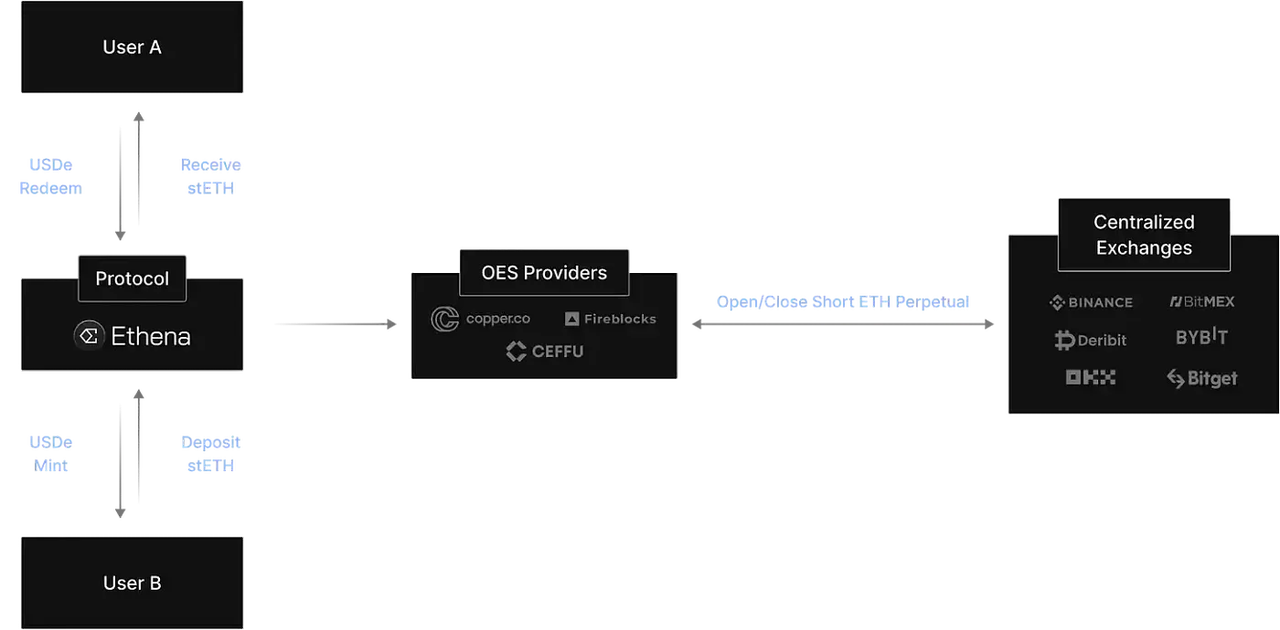

イーサリアム上に構築された合成ドルプロトコルであるEthenaは、従来の銀行システムのインフラストラクチャに依存しない通貨の暗号ネイティブソリューションと、世界的にアクセス可能なドル建て貯蓄手段である「インターネット債券」を提供します。 Ethenaの合成USD USDeは、デルタのヘッジ担保を通じて実現されたファンドに、検閲に強く、スケーラブルで安定した初の暗号ネイティブソリューションを提供します。

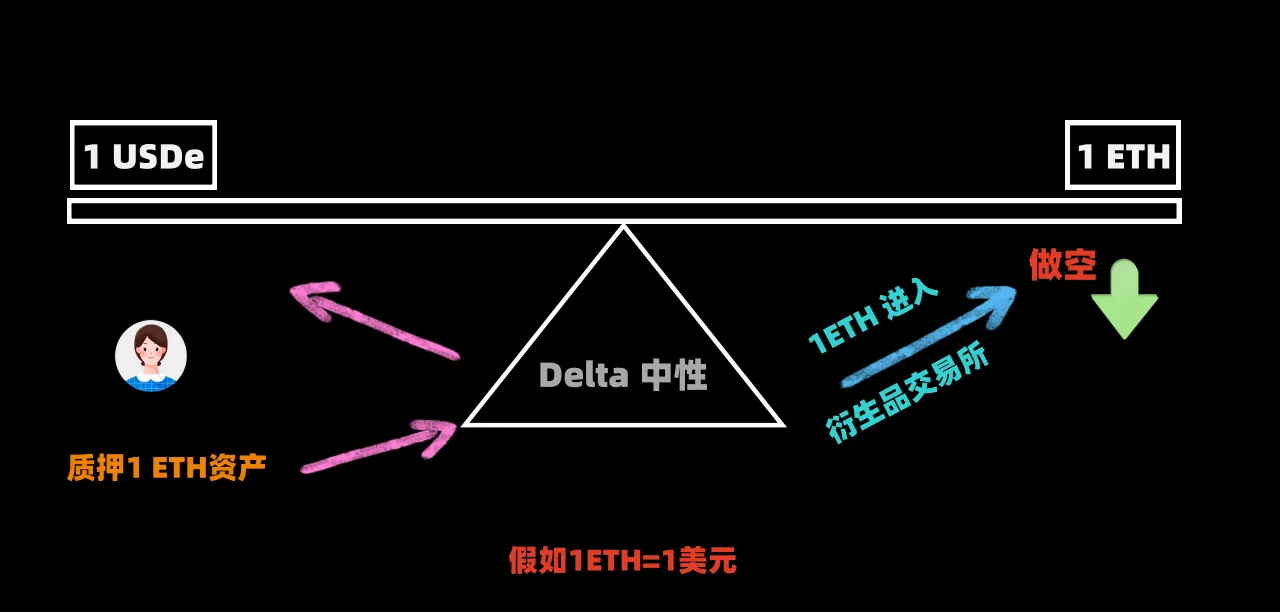

USDeを理解するための一言:Ethenaの仕組みはシーソーに似ており、彼のステーブルコインはUSDeと呼ばれています。 ETHの価格が1米ドルの場合、1米ドルが鋳造されると、システムは1ETHをデリバティブ取引所に委託して1ETHを空売りします。

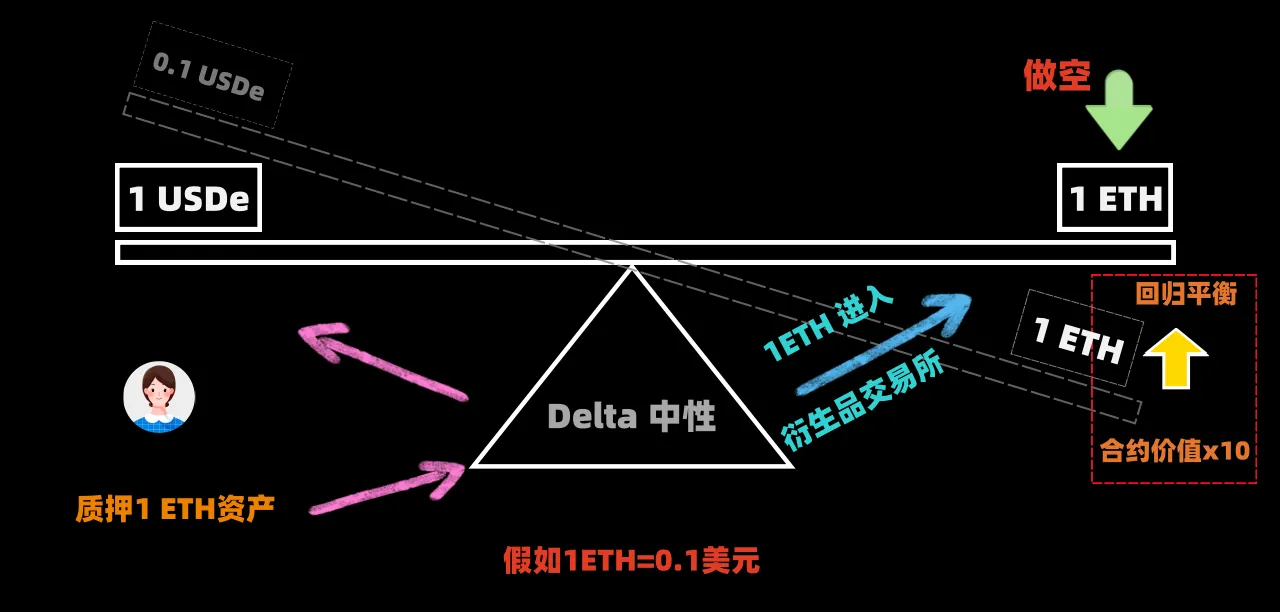

ETHの価格が1ドルから0.1ドルに下がった場合、ショートコントラクトの価値は10 ETH * $0.1であり、それでも1ドルです。

ETHの価格が1ドルから100ドルに上昇した場合、ショートコントラクトの価値は0.01 ETH * $100であり、依然として1ドルです。

USDeと他のステーブルコインの違いは何ですか?

**暗号通貨分野のステーブルコインには担保が必要であり、これらの担保はステーブルコインの価値を支えるために使用されます。 MakerDAOのDAI、CurveのcrvUSD、AaveのGHOなど、仕組みはともかく、その目的は資産を担保にして購買力を解き放つことであり、より本質的なことはレバレッジを上げることです。 **

Ethenaは、米ドルと常に1:1の交換比率を維持するステーブルコインであるUSDeを作成しました。 USDeは、DeFiアプリケーションで使用するための検閲に強く、スケーラブルな原資産であり、イーサリアムのステーキング利回りと先物市場の利回りを組み合わせるため、誰でも米ドル建てのリターンを得ることができ、DeFiの原資産として広く使用されているインターネット上の米国債のような「インターネット債券」にすることもできます。 また、変動金利債を作成できるヘッジの永久契約や、固定金利債を作成できるヘッジの受渡契約など、さまざまなヘッジ戦略に従って異なる債券を作成することもできます。

USDeを稼ぐためにEthenaでETHをステークするユーザーは利益を上げています。 これは、イーサリアム上海のアップグレード後、ETHが暗号資産手形となり、イーサリアムが主体に発行する債券が国債に相当することによるものです。

USDeステーキングユーザーは、担保資産から2つの報酬を共有することができます。

※1つ目は、スポットロングステーキングによる安定した収入です。 **Ethena Labsは、Lidoなどのリキッドステーキングデリバティブプロトコルを通じて現物ETHのステーキングをサポートし、年率3%〜5%のリターンを獲得しています。 ** *2つ目は、先物ショートファンディングレートからの不安定な収入です。 契約に精通しているユーザーは、資金調達率の概念を認識しており、資金調達率は不安定要因ですが、ショートポジションの場合、資金調達率は長期的にプラスであり、全体的なリターンがプラスになることも意味します。 **

2つの利回りの組み合わせにより、USDeの大幅な利回りが達成されます。 公式データによると、Ethena Labsプロトコルの利回りとsUSDe(USDeステーキング証明書トークン)の利回りは、過去2か月間で非常に印象的なパフォーマンスを示しており、プロトコルの最高利回りは58.9%に達し、最低は10.99%、sUSDeの最高利回りは87.55%、最低は17.43%に達しています。 **