A redescoberta dos RWA: o renascimento dos ativos tradicionais na blockchain

Republicado do artigo original “Rediscovering RWA – The On-Chain Rebirth of Traditional Assets”

Introdução

Desde 2024, os Real-World Assets (RWA) voltaram a ocupar o centro da narrativa dos mercados cripto. A migração dos ativos reais para a blockchain—de stablecoins a Treasuries dos EUA, passando por operações-piloto de ações e ativos não convencionais—avançou da fase de validação inicial para uma expansão acelerada. Os fatores que impulsionam esta transição vão além da maturidade técnica: são sustentados por uma maior clareza regulatória global e pela adoção proativa da infraestrutura blockchain pelas finanças tradicionais. O boom dos RWA não é casual. É fruto da convergência de vários catalisadores:

- Contexto macroeconómico: Com taxas de juro globais elevadas, o capital institucional reavalia as oportunidades de rendimento on-chain.

- Evolução regulatória: EUA e Europa estão a implementar quadros regulatórios para ativos tokenizados, alargando o âmbito da conformidade das novas iniciativas.

- Inovação tecnológica: Infraestrutura core—liquidação on-chain, módulos KYC, carteiras institucionais e gestão de acessos—alcançou maturidade.

- Integração DeFi: Os RWAs deixaram de ser simples “envolvimentos” de ativos off-chain, tornando-se componentes fundamentais das finanças on-chain, ao proporcionar liquidez, composibilidade e programabilidade.

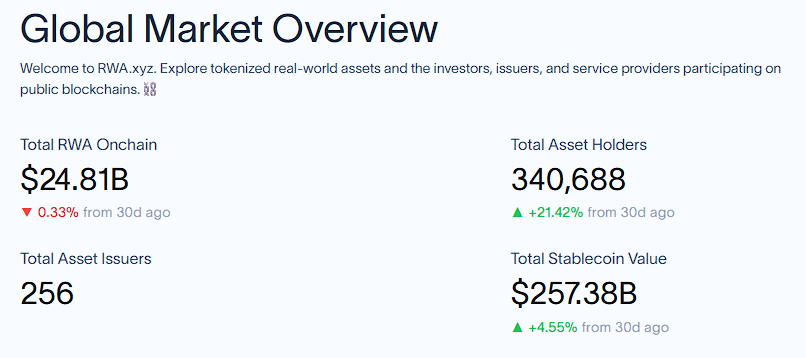

De acordo com os dados, em agosto de 2025, a capitalização global de mercado dos RWAs on-chain (excluindo stablecoins) ultrapassou 25 mil milhões $, enquanto as stablecoins já excedem 250 mil milhões $ em valor de mercado. Hoje, os RWAs são reconhecidos como a principal interface da convergência entre as finanças Web3 e Web2, bem como o canal de referência para a massificação das finanças on-chain.

1. Tokenização dos Ativos Reais: Impulsionadores e Funcionamento

1.1 Porque RWA? Porque colocar ativos reais on-chain?

As finanças tradicionais baseiam-se em registos centralizados e múltiplos intermediários, o que gera ineficiências estruturais e limita a circulação de ativos e a inclusão financeira:

- Liquidez reduzida: Imóveis, private equity e obrigações de longo prazo enfrentam limites mínimos elevados de investimento (ex.: 1 milhão $), períodos prolongados de detenção e poucos canais de transferência—imobilizando grandes volumes de capital e dificultando a alocação eficiente.

- Processos de liquidação e custódia morosos: Emissão, negociação e liquidação dependem de intermediários financeiros, tornando todo o processo complexo e demorado (ex.: liquidações de obrigações internacionais exigem 3–5 dias), aumentando custos e riscos operacionais.

- Baixa transparência: A valorização dos ativos depende de dados fragmentados, dispersos por múltiplas entidades, dificultando a sincronização em tempo real e a validação cruzada, o que retarda o pricing e prejudica a gestão de carteiras.

- Barreiras à entrada: Ativos de elevado valor (ex.: private equity, arte) são sobretudo acessíveis a instituições ou detentores de grande património, enquanto investidores de retalho ficam excluídos por requisitos financeiros e normativos, agravando a desigualdade nos mercados.

A blockchain, enquanto registo distribuído descentralizado, redefine o registo e a lógica das transações de ativos ao eliminar intermediários. Esta tecnologia responde aos pontos fracos das finanças tradicionais. As suas principais vantagens e o valor da tokenização de RWAs incluem:

Tecnologia Blockchain como Fundamento

- Resiliência descentralizada: Os registos de titularidade dos ativos são mantidos pela rede, não por uma entidade única—diminui riscos de manipulação de dados e aumenta a resiliência do sistema.

- Imutabilidade e rastreabilidade: As transações on-chain garantem registo permanente e time-stamp, funcionando como prova digital indiscutível da transferência e reduzindo a fraude e disputas.

Benefícios Práticos da Tokenização

- Liquidez transformada: A titularidade fracionada permite dividir ativos de elevado valor em tokens mais pequenos (ex.: imóvel de 10 milhões $ em 1 000 tokens de 10 000 $), negociáveis 24/7 em mercados descentralizados por AMMs, reduzindo o ticket de acesso e aumentando a flexibilidade.

- Automação e desintermediação: Smart contracts automatizam emissão, distribuição de dividendos e resgates, substituindo processos manuais. Oráculos sincronizam dados off-chain para acionamentos automáticos, reduzindo custos operacionais.

- Conformidade e auditabilidade avançadas: Regras KYC/AML on-chain validam automaticamente os investidores; todos os dados de transação ficam on-chain e acessíveis a reguladores e auditores, reduzindo custos de compliance em 30–50%.

- Liquidação atómica e eliminação de risco: Smart contracts possibilitam liquidação simultânea (“delivery versus payment”), eliminando riscos de contraparte e reduzindo o tempo de liquidação de T+3 para tempo real.

- Circulação global e sinergia DeFi: Ativos tokenizados circulam sem restrições geográficas e podem funcionar como colateral para empréstimos e liquidity mining em DeFi, combinando eficiência e novas possibilidades de utilização.

- Em síntese, a tokenização RWA oferece ganhos de eficiência significativos, modernizando mercados tradicionais pela via tecnológica.

Modelos Validados: A Experiência das Stablecoins

Como “rampa de entrada” para os ativos reais on-chain, as stablecoins validaram o potencial da blockchain na ligação entre valor off-chain e ecossistema on-chain:

- Protótipo: Stablecoins como USDT e USDC estão indexadas 1:1 às reservas de dólares norte-americanos off-chain, criando a primeira ponte padronizada entre moeda fiduciária e tokens on-chain e pioneirando a tokenização de ativos reais.

- Validação de mercado: Em agosto de 2025, o valor de mercado das stablecoins ultrapassou 256,8 mil milhões $, liderando o segmento RWA e confirmando o potencial de escala da tokenização de ativos off-chain.

- Lições: O sucesso das stablecoins prova que o mapeamento de ativos off-chain para tokens on-chain pode ser seguro, transparente e eficiente, tornando-se padrão para tokenização RWA mais complexa, desde imobiliário até obrigações.

Com a blockchain, os ativos reais libertam-se do legacy financeiro e passam de “detenção estática” a “liquidez dinâmica”—da exclusividade para alguns ao acesso para todos.

1.2 Como RWA? Caminho de implementação e estrutura operacional

O RWA converte valor real em certificados digitais programáveis on-chain, fechando o ciclo do valor off-chain até à liquidez on-chain. O processo principal envolve quatro etapas:

a) Identificação e custódia do ativo off-chain:

- Due diligence: Entidades terceiras (jurídicas, contabilísticas, de avaliação) verificam legalidade, titularidade e valor. Por exemplo, imóveis exigem certificação de registo, direitos de arrendamento requerem validação do contrato, ouro deve ser certificado LBMA e auditado, recebíveis autenticados por empresas e registados on-chain.

· Modelos de custódia:

Custódia centralizada

a. Vantagens: Elevada conformidade—adequado a ativos financeiros (Treasuries, obrigações). Exemplo: Obrigações MakerDAO são custodiadas por banco, contratos on-chain rastreiam colateral e atualizam dados trimestralmente.

Risco: O depositário pode apropriar-se indevidamente dos ativos. Em 2024, projeto imobiliário de Singapura ficou “ownerless” por falhas de sincronização on-chain, expondo riscos da custódia centralizada.

Custódia descentralizada

Técnica: Governança DAO e smart contracts automatizam a distribuição de lucros. Exemplo: Goldfinch coloca ativos de crédito on-chain, smart contracts gerem pagamentos e defaults.

Desafio: Ausência de enquadramento jurídico; bugs de código podem causar perdas. Provas de conhecimento zero (ZKP) para verificação de titularidade estão em teste, mas não em larga escala.

Custódia híbrida

Solução intermédia: Terceiros de confiança guardam ativos off-chain, enquanto dados on-chain são validados por nós da rede. Exemplo: Na Huamin RWA Alliance Chain, bancos e trusts detêm a custódia, nós reguladores (30%) criam regras de compliance, nós do setor introduzem dados logísticos.

Caso: O Toucan Protocol (créditos de carbono) utiliza organizações ambientais para custódia enquanto a blockchain regista todas transações e burns, assegurando transparência.

b) Estrutura jurídica:

SPV, trusts e estruturas legais equivalentes garantem direitos ou rendimentos legítimos aos tokenholders, criando pontes legais para sistemas judiciais off-chain, tornando “token = certificado de direitos”.

Varia regionalmente:

- EUA: Foco em “SPV segregada + compliance de valores mobiliários”. Usualmente, uma LLC do Delaware atua como SPV e detém ativos (ex.: Treasuries, ações); tokenholders detêm participações na LLC e, indiretamente, nos ativos. As regras da SEC aplicam-se conforme o ativo; tokens de obrigações/ações exigem Reg D (EUA) ou Reg S (fora EUA); rendimentos fracionados usam ‘Tokenized Note’ para clarificar credores, reduzindo risco de “security não registada”.

- Europa: Compliance MiCA, via trusts ou SPV reconhecidos. Exemplo: SICAV luxemburguesa detém ativos e emite “asset-referenced tokens” (ARTs). Os tokens são vinculados por contrato inteligente e legal. MiCA exige divulgação pública de custódia, regras de distribuição, auditoria regular e exigibilidade legal UE-wide dos tokens.

c) Emissão tokenizada:

Os ativos off-chain são cunhados como tokens ERC-20, circulando e sendo utilizados on-chain.

- Mapeamento 1:1 integral: Cada token representa valor/direitos completos do ativo. Exemplo: Paxos Gold (PAXG), 1 token = 1 onça de ouro; tokens de Treasuries como $OUSG, 1:1 com ações ETF, incluindo capital e juros.

- Mapeamento de direitos parciais: Tokens associam-se apenas a um direito (ex.: rendimento, dividendos) e não à propriedade total. Exemplos: projetos imobiliários emitem “tokens de rendimento de rendas”—titulares recebem apenas rendimentos; em dívida, “tokens de juros” acompanham cupões sem incluir o capital. Permite fracionamento e entrada em ativos de valor elevado.

d) Integração e circulação on-chain:

Tokens integram-se no ecossistema DeFi para empréstimos, liquidez, rehypothecation e design de ativos, com sistemas de permissões e KYC on-chain garantindo conformidade regulatória.

O KYC on-chain é essencial para circulação compliance. Utiliza “verificação de identidade on-chain + controlo dinâmico de permissões”:

- Core: Smart contracts ligam-se a serviços de ID (Civic, KYC-Chain, etc.). Utilizadores enviam identidade; gera-se credencial KYC on-chain (hash), não os dados reais.

- Permissões: Credenciais KYC limitam negociação (ex.: só investidores credenciados compram tokens de crédito privado; para Treasuries sob Reg S, apenas investidores fora dos EUA resgatam periodicamente).

- Privacidade: Zero-knowledge proofs (ZKP) permitem provar compliance a contratos sem revelar o detalhe (ex.: KYC prova afirma “AML verificado UE”, sem nome/morada).

Esta estrutura de ciclo fechado transforma “ativos reais” em “ativos programáveis on-chain”, preservando valor fundamental e conferindo composabilidade e eficiência blockchain.

2. Segmentação: Principais Tipos de Ativos RWA e o Caso dos Treasuries dos EUA

Os ativos off-chain (RWA) estão a migrar para blockchains a um ritmo sem precedentes, expandindo-se do core financeiro tradicional para áreas diversas da economia real. Desde obrigações governamentais e empresariais, ações e instrumentos padronizados, até imobiliário, ouro, petróleo e direitos especiais (private equity, IP, recebíveis)—quase tudo com valor ou título jurídico está a ser explorado para tokenização blockchain.

2.1 As Sete Classes Mainstream de Ativos RWA

O ecossistema RWA inclui stablecoins, Treasuries dos EUA tokenizados, obrigações globais tokenizadas, crédito privado tokenizado, commodities tokenizadas, fundos alternativos institucionais e ações tokenizadas. Em agosto de 2025, o valor on-chain destes ativos ascende a 25,22 mil milhões $; stablecoins e Treasuries lideram (256,82 mil milhões $ e 6,80 mil milhões $, fonte: RWA.xyz).

2.1.1 Stablecoins

- As stablecoins não são “ativos off-chain” em rigor, mas os seus pegs são geralmente reservas fiduciárias ou obrigacionistas mantidas off-chain; no quadro RWA alargado, têm a maior quota de mercado.

- Exemplos: USDT, USDC, FDUSD, PYUSD, EURC

- Motores on-chain: Composabilidade de pagamentos, infra DeFi, alternativas de liquidação fiduciária

- Tendências: Stablecoins domésticas (KRW/JPY) em desenvolvimento para estimular ecossistemas cripto locais e reduzir dependência do dólar; bancos tradicionais testam depósitos tokenizados para eficiência de liquidação; muitos países desenvolvem CBDC (ex.: “e-HKD” de Hong Kong) para maturação técnico-regulatória.

2.1.2 Treasuries dos EUA

- O ativo tokenizado mais mainstream, os Treasuries lideram com +60% de capitalização, trazendo yield baixo risco ao DeFi.

- Protocolos principais: Ondo, Backed, OpenEden, Matrixdock, Swarm

- Motores on-chain:

- Procura: Com yields cripto em queda, cresce a procura por benchmarks composáveis de taxa “risk-free”

- Tracção tecnológica: Wrappers on-chain, listas KYC, bridges cross-chain e infra madura

- Compliance: Transparência de ativos e compatibilidade regulatória via SPVs, notes tokenizadas, fundos BVI, etc.

- Arquetipos de produto:

- $OUSG (Ondo): Replica ETF de Treasuries de curto prazo, liquida juros diariamente

2.1.3 Obrigações Globais

- Além de Treasuries, obrigações soberanas e empresariais europeias/asiáticas são tokenizadas

- Protocolos: Backed, Obligate, Swarm

- Motores: Diversificação geográfica e monetária; suporte para stablecoins não USD (ex.: EURC); construção de curvas globais de rendimento

- Desafios: Estruturas jurídicas cross-border complexas; standards KYC regionais diferentes

2.1.4 Crédito Privado

- Tokenização de empréstimos PME, microcrédito, dívida imobiliária, financiamento tesouraria e mais

- Protocolos: Maple, Centrifuge, Goldfinch, Credix, Clearpool

- Motores on-chain: Rendimento real para capital on-chain; transparência e composabilidade de crédito

- Arquetipo: SPV gere ativos; DeFi fornece liquidez; investidores recebem taxas on-chain

- Chainlink Proof of Reserve reforça credibilidade de dados

- Principais temas: Transparência versus privacidade; yield versus controlo de risco

2.1.5 Commodities

- Tokenização de ouro, créditos de carbono, energia, entre outros

- Protocolos: Tether Gold (XAUT), Pax Gold (PAXG), Toucan, KlimaDAO

- Motores: Exposição a commodities via cripto; conjugação de custódia física e negociação on-chain

- Setores: Finanças verdes, mercados de carbono, sustentabilidade

2.1.6 Fundos Institucionais

- Tokenização de private equity, hedge funds, ETFs e fundos fechados

- Protocolos: Securitize, ADDX, RedSwan, InvestX

- Motores: Maior liquidez, acesso global a investidores credenciados, redução de barreiras

- Limitações: Elevada exigência de compliance; geralmente apenas via Reg D/Reg S

2.1.7 Ações

- Formas tokenizadas e sintéticas referenciando ações off-chain

- Protocolos: Backed (xStock), Securitize, Robinhood, Synthetix

- Motores: Novas estratégias de trading, arbitragem cross-chain, investimento fracionado

- Estado: Essencialmente experimental; regulação em evolução

As obrigações são o padrão-ouro da tokenização RWA, graças à padronização, contratos e mecanismos de pagamento claros, qualquer que seja o tipo (soberano, empresarial, municipal, pessoal). Esta previsibilidade alia legalidade e eficiência, permitindo migração on-chain mais fluida e rápida face a ativos físicos complexos. Os yields estáveis das obrigações facilitam loops “on-chain–off-chain” eficientes, cumprindo os objetivos centrais do RWA: digitalização e eficiência.

2.2 Treasuries dos EUA RWA: Fundamento da Indústria

Os Treasuries dos EUA tokenizados tornaram-se o principal ponto de entrada da tokenização on-chain, não só pela robustez financeira, mas porque respondem às principais necessidades do mercado—tanto na oferta como na procura:

Oferta: Segurança e Clareza Regulamentar

- Treasuries são referências globais sem risco de incumprimento

- ETFs e notes obrigacionistas dispõem de mercados secundários líquidos e maduros

- Estruturas legais para tokenização são mais claras e eficazes do que em ações ou crédito (ex.: fundo BVI + wrapper de tokens)

Procura: Substituto natural do yield cripto

- Após o pico dos yields DeFi em 2021, os modelos colapsaram, provocando “zero-yield”

- A procura por rendimento real passou para Treasuries tokenizados, a escolha óbvia

- Cresceu a procura por “âncoras de renda on-chain”, sobretudo com LayerZero, EigenLayer, Pendle

Tecnologia: Wrappers padronizados em maturação

- Arquetipos:

- Nota tokenizada: Indexada a ETFs, juros diários

- Stablecoins resgatáveis em tempo real: Liquidez e compatibilidade DeFi

- Pilares técnicos: Oráculos, auditorias, proof of reserve, tracking token-ETF NAV

Compliance: Facilidade comparativa na aprovação

- A maioria dos protocolos utiliza Reg D / Reg S, servindo investidores qualificados

- Estruturas de captação claras, riscos fiscais e compliance limitados

- Amigável para instituições, acelerando TradFi–DeFi

3. Progresso dos RWA e Enquadramento de Mercado

Os RWA estão a passar de narrativa para crescimento estrutural palpável, com avanços reais em participantes, ativos, modelos técnicos e vias regulatórias. Esta secção analisa o estado atual dos RWAs on-chain, tendências de crescimento, ecossistema, regulação regional e adoção institucional.

3.1 Tendências e Principais Desenvolvimentos

Os RWA crescem de forma robusta: no primeiro semestre de 2025, os ativos on-chain superaram 23,3 mil milhões $ (+380% vs. início 2024), tornando-se o segundo segmento de crescimento mais rápido. Grandes instituições aderem: Wall Street mobiliza-se; Tether lança plataforma RWA; Visa explora tokenização; BlackRock emite fundos tokenizados. Este impulso promove padronização e escala. Treasuries lideram pelo sistema maduro e estabilidade, crédito privado cresce pelo elevado retorno e controlo de risco, commodities expandem-se e as ações tokenizadas começam a ultrapassar barreiras de conformidade.

Mercado dos Treasuries dos EUA (T-Bills): Motor Estrutural do Yield

- Em agosto de 2025, ativos de Treasuries on-chain excederam 68 mil milhões $, +200% YoY, tornando este segmento o maior fora stablecoins.

- Plataformas líderes—Ondo, Superstate, Backed, Franklin Templeton—replicam ETFs e MMFs de Treasuries on-chain.

- Para instituições, Treasuries RWAs são base dos yields on-chain sem risco; para DeFi, fonte de rendimento para stablecoins e tesouros DAO, simulando “banco central on-chain”.

- Produtos de Treasuries: compliance, liquidação e estrutura legal maduras—os mais escaláveis dos RWAs.

Crédito Privado: Yield Elevado, Risco Elevado

- Maple, Centrifuge, Goldfinch trazem PME, receitas partilhadas e crédito ao consumidor on-chain.

- Yield elevado (8–18%), mas risco complexo, exigindo diligência off-chain; alguns projetos evoluem para serviços institucionais.

- Goldfinch/Centrifuge testaram crédito inovador em África/Ásia, promovendo inclusão financeira.

Commodities: Tokenizar Ouro e Energia On-Chain

- Paxos Gold (PAXG), Tether Gold (XAUT), Meld, 1GCX tokenizam reservas físicas de ouro

- O ouro lidera pela clareza de reserva e estabilidade de valor, usado como colateral para stablecoins

- Commodities energéticas (carbono, petróleo) enfrentam entraves regulatórios e mantêm-se experimentais

Ações Tokenizadas: Progresso Inicial, Obstáculos Regulatórios

- Tokens de ações on-chain valem 362 milhões $ (1,4%), com Exodus Movement (EXOD) dominante (83%).

- Securitize, Plume, Backed e Swarm trabalham mapeamento regulatório de ações nos EUA/UE/startups.

- Desafio maior: compliance na negociação secundária e KYC. Soluções incluem blockchains permissionadas e endereços whitelist.

O futuro do mercado RWA aponta para os triliões: Citibank estima que quase todo o valor poderá ser tokenizado, com 4 triliões $ em ativos privados até 2030. BlackRock prevê mercado RWA tokenizado de 16 triliões $ (incluindo cadeias privadas) em 2030, até 10% do AUM global. Avanços em blockchain, IoT, IA e privacidade vão potenciar eficiência e redução de custos. Novos usos—carbono, dados, propriedade intelectual—acelerarão tokenização. Com normas globais maduras, os RWAs circularão à escala mundial, tornando-se ponte entre economia tradicional e Web3—transformando o panorama global de ativos.

3.2 Estrutura do Ecossistema e Principais Ativos

3.2.1 Distribuição por Camada de Protocolo

| Blockchain Pública | Projetos-chave | Características |

|---|---|---|

| Ethereum | Ondo, Superstate, Franklin, Plume | Elevada concentração institucional, compliance maduro, ecossistema robusto para fundos/stablecoins |

| Stellar | Franklin Templeton FOBXX | Custódia institucional eficaz, transparência para pagamentos/emissão |

| Solana | Maple, Zeebu, Clearpool | Custos reduzidos, ideal para crédito de alta frequência; infra e segurança em evolução |

| Polygon | Centrifuge, Goldfinch | Mapeamento de ativos off-chain, governance DAO, baixo custo, escalabilidade |

| Avalanche / Cosmos | Backed, WisdomTree | Exploração multi-chain e compliance de fundos; implementações experimentais |

Tendência: Ethereum é o centro dos RWAs regulados (fundos, obrigações); RWAs de crédito migram para redes otimistas e de baixo custo.

| Região | Abordagem Reguladora | Política-chave | Impacto |

|---|---|---|---|

| EUA | Restrita, fragmentada | Compliance SEC/CFTC + Reg D/S/CF | Grandes instituições favorecem Reg D (ex.: Securitize, BlackRock) |

| UE | Aberta, unificada | MiCA (desde 2024) | Diferencia e-money e tokens referenciados a ativos; facilita operações institucionais compliance |

| Singapura | Muito favorável | Sandbox MAS + licenças RMO | Apoia pilotos RWA, liquidação multimoeda; Circle, Zoniqx presentes |

| Hong Kong | Abertura gradual | SFC VASP + VA ETF | Apoia fundos tokenizados compliance, aproxima TradFi–Web3 |

| Dubai (VARA) | Proativa | Licenciamento faseado + sandboxes | Hub de inovação RWA, atraindo Plume, Matrixdock, entre outros |

Ásia (Singapura, Hong Kong, Dubai) lidera em inovação regulatória RWA, tornando-se epicentro de projetos e capital.

3.2.3 Funções Institucionais

As instituições estão a passar da observação à adoção. Principais agentes:

| Categoria | Instituições | Participação |

|---|---|---|

| Gestores de Ativos Globais | BlackRock, Franklin Templeton, WisdomTree | Fundos on-chain, MMFs; ferramentas de yield estável em Ethereum/Stellar |

| Corretores/Emitentes | Securitize, Tokeny, Zoniqx | Emissão compliance de ações, obrigações, fundos; gestão de contas integrada |

| Protocolos Crypto-First | Ondo, Maple, Goldfinch, Centrifuge | Estruturas nativas RWA; plataformas para DAOs, tesouros, DeFi |

| Protocolos de Negociação/Sintéticos | Backed, Swarm, Superstate | Liquidez secundária de ativos tokenizados, direitos LP e negociação compliance |

Os papéis institucionais estão a diversificar-se—da emissão à liquidez, custódia e clearing, sendo os RWAs a ponte direta entre TradFi e Web3.

4. Estudos de Caso de Projetos

Abaixo, exemplos de projetos RWA nos segmentos Treasuries, Crédito Privado, Commodities e Ações, detalhando modelo token, estrutura de investidores, design e yield:

4.1 Treasuries dos EUA: Ondo Finance

Ondo Finance especializa-se na tokenização de ativos tradicionais, em particular Treasuries dos EUA, permitindo ao mercado cripto o acesso a ativos de baixo risco e yield, proporcionando uma ponte compliance TradFi–DeFi. Os Treasuries podem ser negociados e usados on-chain como tokens.

• Modelo token: ERC-20 indexado a ETFs de Treasuries (ex.: $OUSG ETF curto prazo), 1:1 com ativo base, juros automáticos diários.

• Estrutura de investidores: Institucional (family offices, gestores de ativos) e investidores credenciados via Reg D/S, com algum acesso retalho por protocolos DeFi.

• Produto: Fundo on-chain—SPV detém ativos, smart contracts gerem compra, resgate e yield; colateral DeFi (Aave, Compound).

• Yield:

• Yield base: $OUSG e similares transmitem juros dos Treasuries (menos taxas, ex.: 0,15–0,3%) aos detentores.

• Yield DeFi: Uso de $OUSG como colateral ou liquidez em DeFi gera retorno adicional por empréstimos ou taxas de trading.

4.2 Crédito Privado: Maple Finance

Maple Finance oferece soluções institucionais de crédito on-chain e investimento RWA em Ethereum, Solana e Base. Os principais clientes são hedge funds, DAOs e trading firms, com produtos que vão de empréstimos undercollateralized a pools de trade finance. Em junho 2025, geria 2,4 mil milhões $ em AUM, liderando o crédito privado institucional DeFi.

- Modelo token:

- SYRUP (ERC-20), 118 milhões emitidos e 111 milhões circulantes—float quase integral, pressão de venda residual.

- Destaques:

- Staking: Detentores SYRUP podem “stakear” e assumir risco de first loss, recebendo recompensas protocolar quando a performance é positiva.

- Valor: Plataforma cobra 0,5–2% por empréstimo; 20% para buyback/distribuição SYRUP aos stakers.

- Estrutura investidores: Instituições (hedge funds, VCs cripto), tesouros DeFi para liquidez, mutuários sujeitos a due diligence (KYC, credit scoring).

- Produto: Pools de crédito descentralizados; smart contracts ligam mutuários (PMEs, mineiros, etc.) e financiadores, gerindo pagamento/liquidação via Chainlink.

- Yield:

- Yield base: Financiadores recebem yield ajustado ao risco do produto.

- Yield plataforma: Stakers recebem 20% das taxas do protocolo via buyback/distribuição, assumindo first loss em defaults.

- Efeito ecossistema: Mutuários institucionais recorrem à Maple, impulsionando o ciclo “empréstimo–financiamento–yield”.

4.3 Commodities: Paxos Gold ($PAXG)

Paxos Gold é um token compliance indexado a ouro, emitido pela Paxos, permitindo trading global, automatizado e eficiente do ouro on-chain—sem exigências de custódia ou transporte físico. Permite aos investidores aceder ao ouro como reserva de valor e à composabilidade DeFi 24/7.

- Modelo token:

- PAXG (ERC-20): 1:1 com ouro LBMA, custodiado por Brink’s e outros.

- Mint/burn: Cunhado quando ouro é comprado, queimado no resgate físico—o supply on-chain reflete reservas e é verificado via proof-of-reserves.

- Estrutura investidores: Retalho (exchanges/carteiras), institucional (gestores), DeFi (colateral stablecoins).

- Produto: Smart contracts ligam provas de custódia (Chainlink PoR), permitem resgate físico (limites/taxas) e são negociáveis em DEXs.

- Yield: Valorização do ouro e rendimentos de liquidez (colateral DAI, farming, etc.); Paxos cobra taxas de resgate/custódia/negociação.

4.4 Ações: xStocks (Backed Finance US Equity Tokenization)

xStocks da Backed Finance tokeniza ações dos EUA (ex.: TSLAx) em Solana, eliminando barreiras de time-zone e liquidez, oferecendo trading DeFi 24/7. Em julho 2025, tokens xStock negociam em Bybit, Kraken, Raydium e outros, evidenciando negociação ininterrupta de ações on-chain.

- Modelo token:

- Tokens SPL Solana (ex.: TSLAx), 1:1 com ações dos EUA, depositários regulados EUA/Suíça.

- Preço: Oráculos Chainlink fornecem dados em tempo real; mercados fechados negociam ao último preço ou supply/demand on-chain.

- Estrutura investidores: Sem restrições de qualificação; disponível para retalho e pequenos gestores.

- Produto:

- Emissão/custódia: Backed compra ações, custodia, cunha tokens 1:1, queima/resgata conforme necessário, com auditorias PoR regulares.

- Sem direito de voto; dividendos distribuídos como “airdrop tokens”.

- Trading 24/7 em CEX/DEX; bridges cross-chain previstas.

- Yield: Valorização, dividendos via airdrops, prémio de liquidez; Backed cobra taxas de emissão, custódia e trading.

4.5 Infraestrutura RWA: Plume Network

Plume Network é uma plataforma blockchain integrada para RWA, conectando TradFi e cripto, facilitando onboarding compliance, liquidez e integração DeFi eficiente.

- Modelo token:

- PLUME (ERC-20): supply 10 mil milhões, 59% para comunidade/ecossistema; usado para taxas, governance, staking, pagamentos.

- Incentivos: Utilizadores que criam RWAs (imobiliário, crédito, colecionáveis) recebem yields base (10–20% APY) e PLUME por duração de holding/staking.

- Estrutura investidores: Investidores institucionais (Brevan Howard Digital, Haun Ventures) onboardados cedo; retalho/cripto recorre a Passport wallet para yields tradicionais e cripto, destacando compliance e multichain.

- Produto:

- Gestão de ativos: Colecionáveis, alternativos e financeiros para vários perfis e objetivos.

- Suite:

- Arc: Motor de tokenização multi-formato (NFT, fungível, híbrido).

- Nexus: Oráculo RWA para sincronização precisa de dados.

- Passport: Smart wallet para gestão on-chain/DeFi.

- SkyLink: Ponte cross-chain para acesso institucional RWA via YieldTokens.

- Compliance: Licenciamento regional, suporte ERC-3643 + ONCHAINID para elegibilidade regulada.

- Yield:

- Utilizador: Rendimento de ativos (energia verde, taxas trading com PLUME), ganhos por volatilidade (colecionáveis).

- Plataforma: Receita de emissão, trading, serviços institucionais; valorização do ecossistema PLUME.

5. Desafios e Considerações

O crescimento explosivo dos RWA traz desafios profundos—um choque entre a lógica dos ativos tradicionais e a filosofia descentralizada on-chain. Veja-se os cinco principais problemas estruturais:

5.1 Legal e Regulação: Gerir um alvo móvel

- Arbitragem regulatória: Muitos projetos assentam em “incorporação offshore, atividade onshore” (BVI para acesso EUA), encaixando nos regimes Reg D/S mas gerando risco de litígio interjurisdicional. MiCA pode classificar tokens de Treasuries como asset-referenced, enquanto a SEC poderá declarar securities—num conflito, os investidores podem não ter proteção judicial efetiva.

- Titularidade indefinida: Estruturas SPV alegam “token = certificado de direitos”, mas faltam precedentes que sincronizem transferências on-chain com titularidade off-chain. Sem jurisprudência, tokens arriscam tornar-se meros “IOUs digitais” desprovidos de força jurídica.

5.2 Avaliação e Transparência: Limites dos dados on-chain

- Manipulação de dados: Oráculos “descentralizados” como Chainlink dependem de fontes centrais; manipulação de ratings pode gerar fraude digital.

- Desfasamento de avaliação: Ativos standard (Treasureis) têm preço em tempo real; ativos alternativos (private equity) apresentam lags, favorecendo arbitragem ou liquidação forçada.

5.3 Liquidez e Composabilidade: Realidade versus promessa

- Liquidez dos RWAs é diferenciada: Treasuries e ouro são líquidos em CEX/DEX, crédito privado e ações dependem de resgate protocolar e têm trading reduzido.

- Cross-chain e composabilidade: Bridges e Layer 2 otimizam interoperabilidade, mas riscos de custódia, taxas e segurança podem anular ganhos. Staking de Treasuries numa rede como colateral noutra pode diluir yield real por fricções.

5.4 Gestão de risco: Ligação on-chain e off-chain

- Controlos on-chain não eliminam riscos off-chain: Smart contracts impõem parâmetros, mas defaults ou perdas off-chain fogem ao seu alcance, criando o “risk gap”.

- Transmissão de risco sistémico: RWAs estão correlacionados com TradFi (Treasuries, taxas); alavancagem DeFi pode amplificar choques. Turbulência pode gerar crises de liquidez on-chain, exigindo mais validação real.

5.5 Infraestrutura e Confiança: Descentralização é gradual

- Blockchains atuais não têm escala empresarial para RWAs: Capacidade e custos do Ethereum são entraves institucionais. Layer 2s e novas redes prometem, mas falta validação por grandes empresas.

- Modelos híbridos de confiança: Apesar da “descentralização”, projetos RWAs dependem de depositários/auditoria, resultando em “tecnologia descentralizada, confiança centralizada”. Converter TradFi com blockchain é um desafio em aberto.

O desenvolvimento dos RWAs é experimental, exigindo progresso tecnológico, financeiro e regulatório convergente. Superar os desafios exige colaboração, não apenas inovação isolada. O mercado decidirá os modelos vencedores.

Aviso Legal:

- Artigo republicado de TechFlow, originalmente “Rediscovering RWA – The On-Chain Rebirth of Traditional Assets.” Copyright de kleinlabs X Aquarius. Para objeções, contacte a Equipa Gate Learn para tratamento célere.

- Aviso: O conteúdo e pareceres exprimem exclusivamente a visão do autor e não constituem aconselhamento de investimento.

- Outras versões linguísticas traduzidas pela Equipa Gate Learn. Não copie, distribua ou plagie estas traduções sem citar expressamente Gate.

Artigos relacionados

O que são Narrativas Cripto? Principais Narrativas para 2025 (ATUALIZADO)

ONDO, um projeto preferido pela BlackRock

Entendendo o Polymesh (POLYX) em um artigo

O que é a Rede Plume

2025 Crypto Outlook: O que as principais instituições de investimento têm a dizer (Parte 1)