當穩定幣進軍支付市場,傳統支付巨頭的王座還穩固嗎?

本文深入剖析現有支付系統的運作機制及其效率不足,並探討穩定幣如何運用區塊鏈技術加以改善,進而推動支付體系的革新。譯者導讀:現今,穩定幣的蹤跡已不僅限於加密貨幣交易圈,同時具備改變金融系統後端的潛力,正逐步進入支付市場。這一新興角色對傳統支付產業格局所帶來的影響,體現在兩大方向:一方面,業者積極結合 Visa、Mastercard 等卡組織,將穩定幣功能整合於現有網路;另一方面,則嘗試繞過卡組織與銀行,建立嶄新的支付體系。PayPal 發行的 PYUSD、Shopify 與 USDC 合作推出的支付系統,皆為此趨勢下的重要實例。穩定幣究竟會如何影響傳統支付產業,或催生新的產業生態,值得密切關注。本文將梳理這場支付創新的發展脈絡與趨勢。

當前穩定幣應用主要聚焦於加密貨幣交易,但區塊鏈和穩定幣有望重塑包括證券市場、支付系統等傳統金融體系。

近年來,穩定幣在支付系統的應用日益增強,相關發展主要沿著兩大路徑推進:1)以卡組織為核心,整合穩定幣功能;2)嘗試完全繞過卡組織與發卡銀行。

在第二個路徑中,PayPal 的 PYUSD 及 Shopify 與 Coinbase、Stripe 合作推動的 USDC 支付系統為典型案例。隨著產業發展,預期將有更多擁有龐大用戶及商戶基礎的企業建構自有支付系統,對銀行與卡組織帶來實質挑戰。

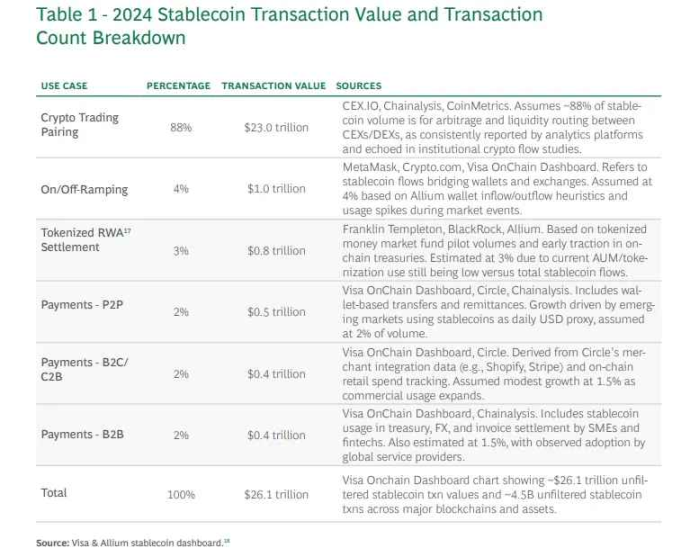

穩定幣的應用仍以交易所為主

資料來源:BCG

無論是在美國還是全球,穩定幣都受到高度關注。關於其於國際匯款、支付、現實世界資產(RWA)、銀行間結算等領域的創新潛力,已成產業熱門話題。然而,根據波士頓顧問公司(BCG)的報告,2024 年穩定幣交易量中,加密貨幣交易占比高達 88%。這反映出穩定幣當下的應用範圍仍有限,尚未在現實世界中達到廣泛普及。

穩定幣有機會徹底翻轉金融體系

金融科技的進步雖優化了用戶體驗,但實際交易後端的系統仍存在效率低落、技術老化等問題。區塊鏈與穩定幣展現出改造金融系統後端的潛力,這不僅是對現有基礎設施的補充,更有可能像歷史上的金融體系變革一樣,提供全新替代方案。

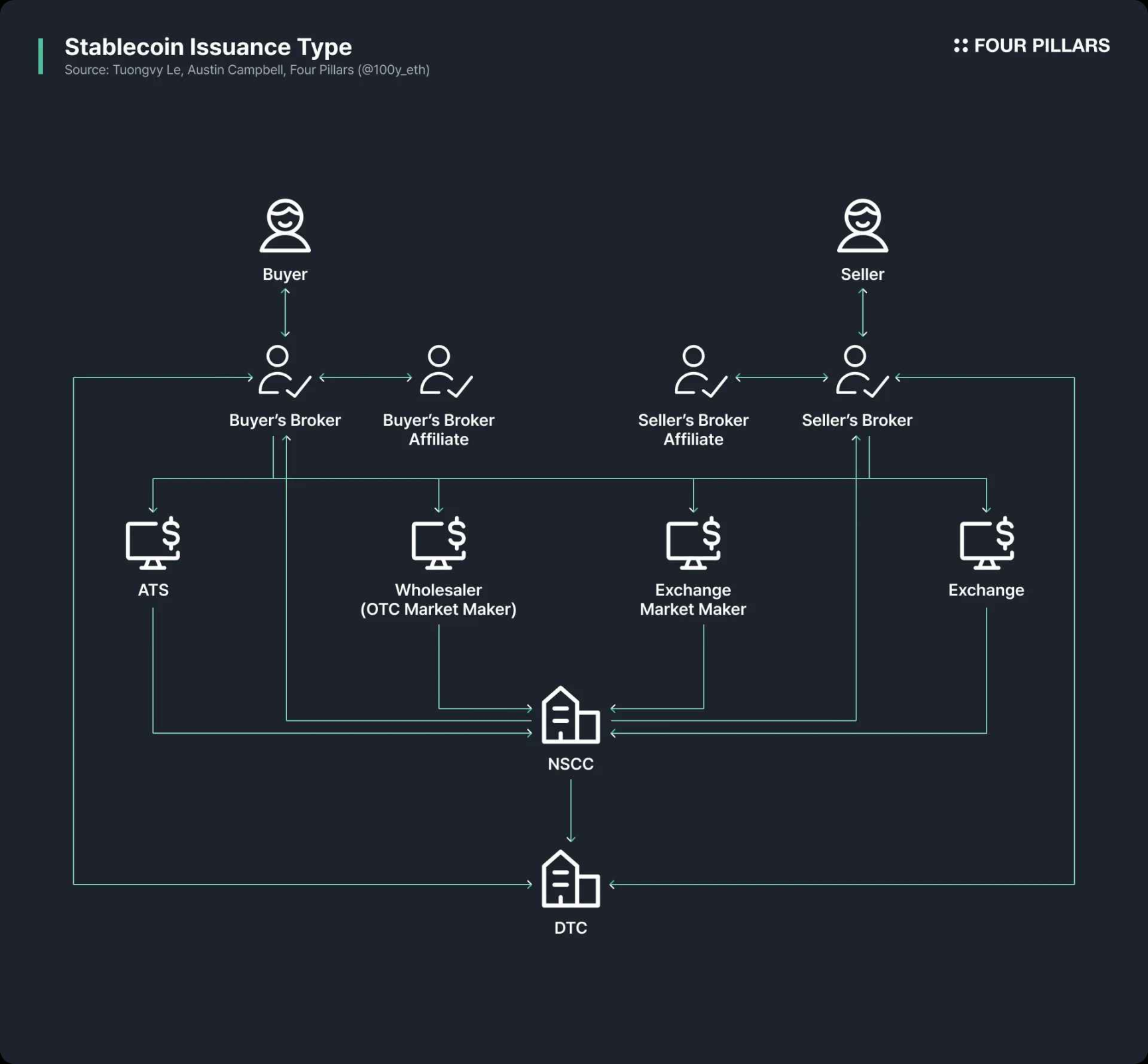

證券市場

美國證券市場後端架構的高度複雜,主要源自 20 世紀 60 至 70 年代的文書危機及其政策回應。當時,交易完全依賴紙本,隨交易量激增,系統頻臨癱瘓。國會於是通過《證券投資人保護法》(SIPA)及相關法律修訂,推動集中清算結算機制與間接持有制度。

此一體系雖促進證券所有權數位化與結算效率,但同時也帶來經紀人、清算所、託管機構等多層中介,增加了結構複雜性與成本。證券市場現有架構,實為政策調整與技術限制下的產物,在區塊鏈等新技術出現之前已運作數十年。

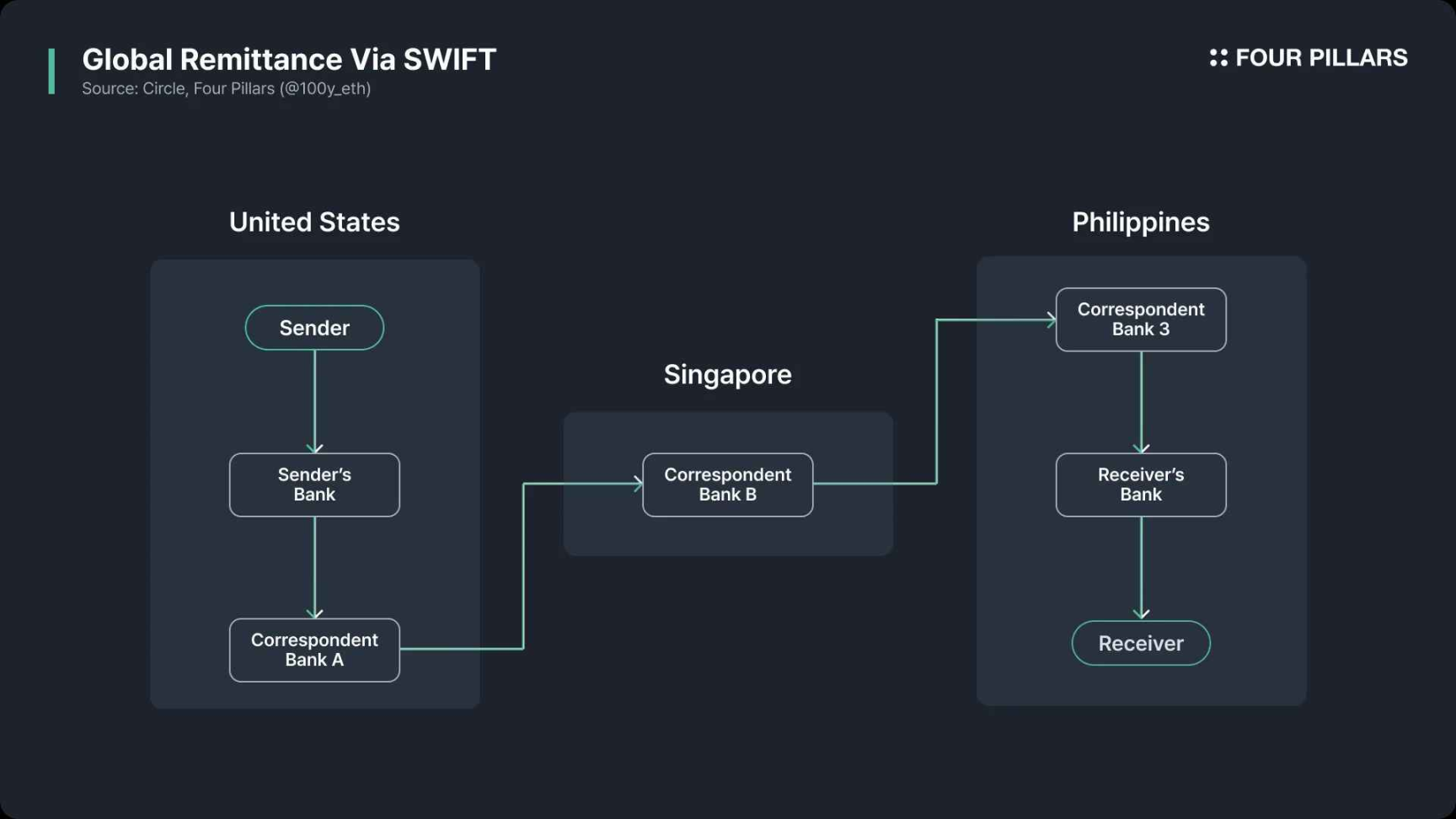

跨境匯款

環球銀行金融電信協會(SWIFT)是目前跨境匯款最廣泛應用的系統,於 1973 年由 239 家銀行在布魯塞爾成立,旨在取代當時低效且易誤的電傳體系,並解決各銀行標準不一等問題。SWIFT 提供一致的通訊標準及安全網路,革新了跨境資訊傳遞。

然而,SWIFT 僅負責資訊傳遞,資金流通需透過代理銀行或央行帳戶,帳戶間結算則另行處理。整個過程涉及多家中介銀行,手續費、KYC/AML 審查、匯差、時區、假日等因素交錯,導致延遲與高成本並降低透明度。若當時已有區塊鏈與穩定幣,則資訊與資金可同步於同一平台轉移,跨境支付基礎設施效率將顯著提升。

穩定幣能否顛覆支付市場?

除了證券市場、跨境匯款等領域外,穩定幣在支付系統的應用被認為是下一個重點發展方向。目前不僅 Web3 企業,Visa、Mastercard、Stripe、PayPal 等主流 Web2 公司亦積極探索相關機會。

為評估穩定幣是否能真正改變支付系統,有必要先釐清現行支付流程運作、效率瓶頸所在,以及穩定幣能否有效解決這些問題。

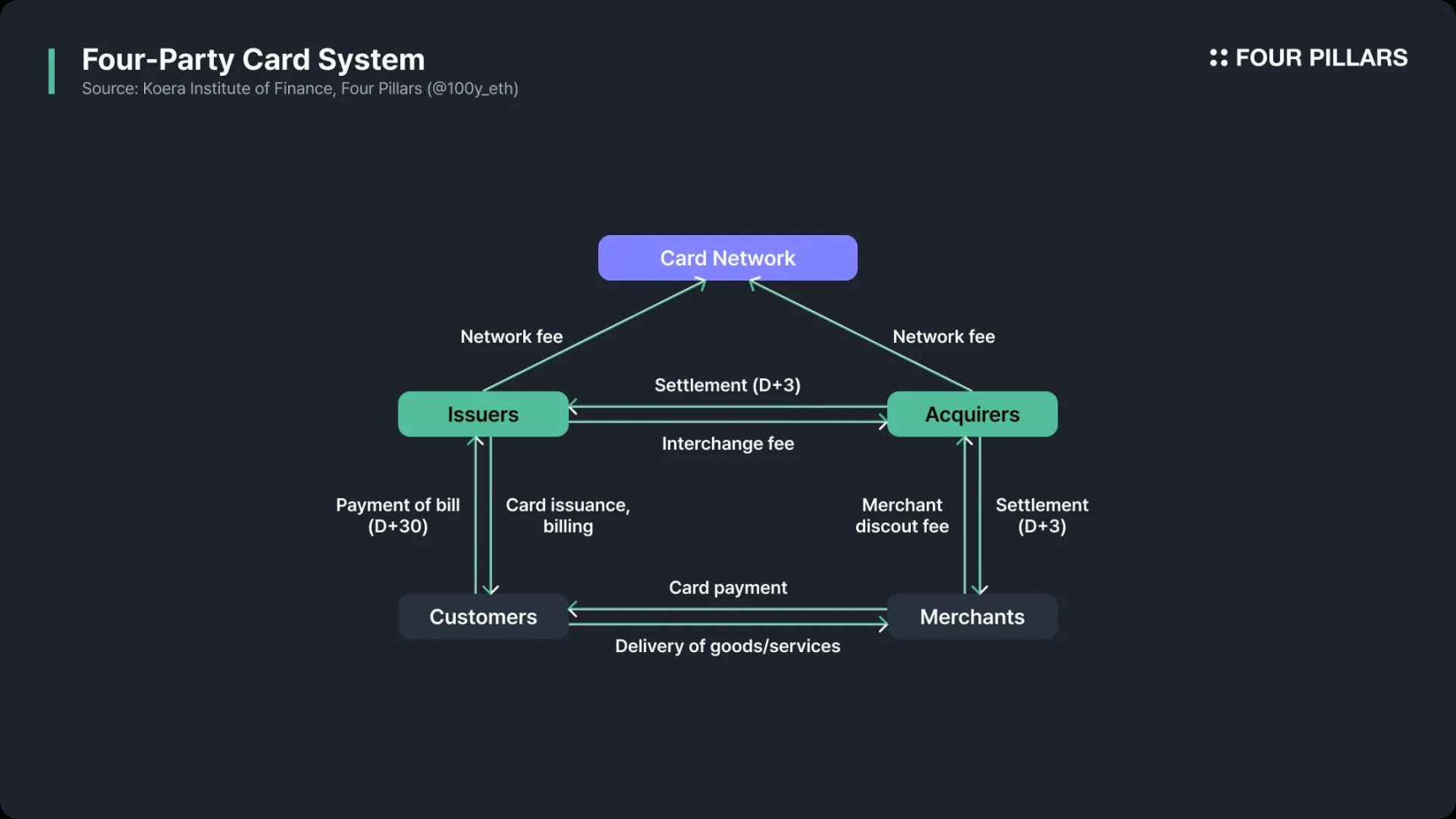

現行支付系統運作流程

以下簡要說明支付系統的標準流程:顧客向商家付款時,將歷經這些階段:

授權(Authorization)

- 顧客採用金融卡或信用卡支付。

- POS 機或線上支付閘道將資料送至收單銀行。

- 收單銀行再轉交給卡組織(如 VisaNet 或 Mastercard)。

- 卡組織最終轉送至發卡銀行。

驗證(Verification)

- 發卡銀行驗證卡片效期、餘額、信用額度及風險。

- 審核結果經卡組織回傳收單銀行。

- 通過時,交易金額於顧客帳戶凍結。

- 未通過時,商家收到失敗原因。

請款確認(Capture)

- 如加油、住宿、網購等情境,授權階段僅初步凍結金額,待最終金額確認後,商家發出請款確認,該請求送至收單銀行。

批次處理(Batching)

- 當日所有授權交易整合成一批,於營業結束時統一送交處理。

清算與交換(Clearing and Interchange)

- 收單銀行彙整交易資料交由卡組織。

- 卡組織將每筆交易交給對應發卡銀行並進行交換費結算。

結算(Settlement)

- 資金由發卡銀行的結算帳戶轉至收單銀行的結算帳戶,卡組織負責彙整結算資料,實際撥款需經由銀行間支付網路。

撥款(Funding)

- 收單銀行扣除必要費用後,將款項撥入商家帳戶,通常透過自動化清算所(ACH)或電匯完成。

對帳(Reconciliation)

- 商家最終進行對帳以確認實收金額,並檢查是否有金額錯誤、遺漏或重複收款等異常情形。

現行支付系統主要痛點

傳統卡片支付常見的兩大問題為高額手續費與結算速度慢,這些現象是否無法避免?

資料來源:a16zcrypto

手續費結構說明

以商家角度,卡片交易會產生三類主要費用:

- 交換費:由發卡銀行收取,佔比最大。

- 卡組織服務費:卡組織處理交易所收取的費用。

- 收單銀行加價費:收單銀行收取的服務費。

區塊鏈及穩定幣能否降低這些費用?首先是在跨國支付方面,當商家與消費者位於不同國家時,傳統結算需經 SWIFT,若改用區塊鏈或穩定幣,能有效減少成本。

另一潛在節約點則是繞過卡組織與發卡銀行。卡組織本質上是銀行間的通訊橋樑,若全面採用穩定幣,消費者可直接由自託管錢包轉帳至商家 Web3 帳戶。

結算時間現況

卡片支付的授權幾乎即時完成,但清算通常需 1-2 天,最終結算可能需 1-5 天。這一點即使在區塊鏈系統下也不一定有絕對優勢,但可突破部分既有瓶頸。

主要拖延原因包括:

- 清算批次:卡片支付採日結模式,區塊鏈或穩定幣則可隨時清算。

- 爭議或退款:即便採用鏈上支付,部分結算延遲因消費爭議而無法完全消除。

- 跨境:經 SWIFT 處理之跨境結算必然拉長時程,而公鏈可即時完成。

穩定幣支付系統新格局

金融產業正加速採用基於穩定幣的新型支付系統,這場轉型主要分為兩種模式:一是 Visa、Mastercard 等卡組織主導整合;二是繞過卡組織與銀行的解決方案。

以卡組織為核心的穩定幣支付

根據《Visa 與 Mastercard:設計次世代支付系統》所述,雙卡組織正積極尋求將穩定幣功能納入主體基礎設施。

- 加密借記卡:可讓用戶直接以 Web3 錢包或加密交易所中的穩定幣進行支付。實際操作上,發卡銀行可先將穩定幣兌換為法幣後再走傳統流程,或由卡組織直接收取穩定幣,並依傳統卡片流程清算。

- 穩定幣結算:如前述,卡組織可用資金帳戶收受穩定幣,並將其用於與收單銀行間的結算。

以卡組織為核心的穩定幣支付實為現有生態系統的擴充,參與角色及基礎設施未變動,因此在成本與時效上優勢有限。然而,對原生使用穩定幣的企業與用戶而言,可省略資金進出傳統金融環節,減少交易摩擦;若支付流程全程以穩定幣結算,跨境交易也將獲得顯著優化。

繞過卡組織與發卡銀行的新嘗試

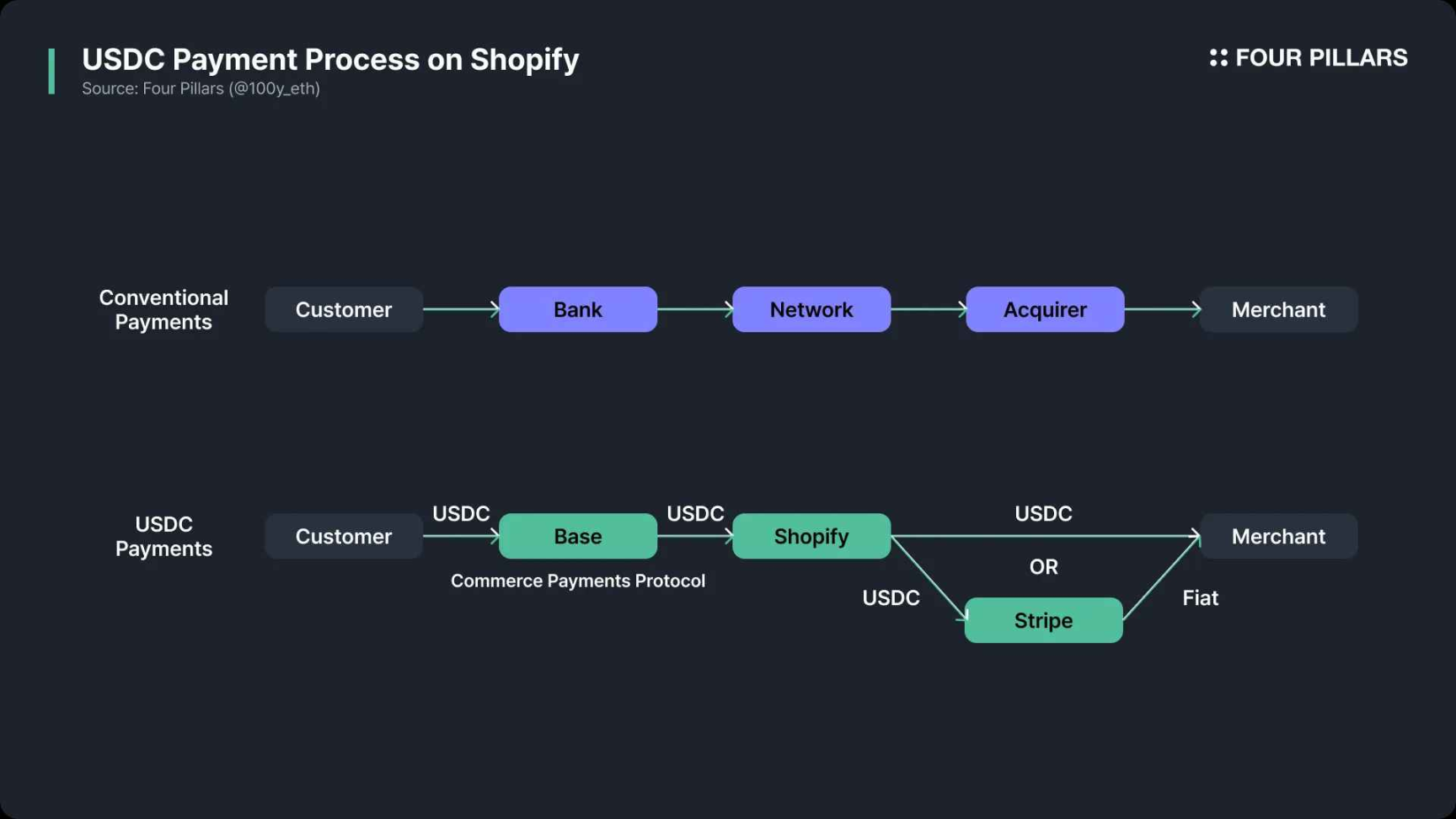

部分支付服務商(PSP)已開始直接利用穩定幣跳過 Visa、Mastercard 等卡組織。典型案例包括 PayPal 的 PYUSD 支付,以及 Shopify 與 Coinbase、Stripe 合作的 USDC 支付方案。

PYUSD 支付方案

PayPal 用戶可在其 App 內以 PYUSD 餘額進行支付。PYUSD 由發行方 Paxos 代為保管,並非存於用戶自有錢包。發生支付時,PYUSD 所有權僅於 PayPal 內部完成轉移,並非鏈上交易。若商家要求法幣結算,PayPal 會依 1:1 兌換美元,並透過 ACH 等銀行系統匯款給商家。

如用戶餘額不足,可透過銀行帳戶或卡片儲值(可能產生費用);如商家需法幣結算,經由銀行網路亦會產生額外成本或時程。但若支付流程全程使用 PYUSD,則可完全避開卡組織與銀行,顯著降低時間與費用。

Shopify+Coinbase、Stripe 方案

相較於 PayPal 僅於後台運用穩定幣,Shopify 的 USDC 支付方案則直接連結區塊鏈。

2025 年 6 月,Shopify 宣布攜手 Coinbase、Stripe,將 USDC 支付整合至 Shopify Payments。顧客於 Shopify 商店結帳時可選擇 USDC,並以連結至 Base 區塊鏈的加密錢包進行支付。

此流程採用 Base 區塊鏈智能合約「商業支付協議」預先完成授權,實際資金移動則延後執行。Shopify 與 Coinbase 統一匯總每日 USDC 交易,並於 Base 區塊鏈完成清算。

預設結算方式為 Shopify 透過 Stripe 基礎設施將 USDC 兌換為商家所在地區法幣,並經由 ACH 或 SEPA 進帳。商家亦可選擇直接收取 USDC,以取得較快的撥款。

總結與觀點

討論穩定幣支付時,常見問題包括:「區塊鏈交易本質具有不可逆性,如何處理取消或退款?」即便未來實現用戶與商家完全點對點支付,詐欺偵測、拒付、退款等議題仍將持續,因此支付過程中介角色仍有其必要性。傳統卡組織與銀行功能亦不會完全消失。

然而,在前述 PayPal 與 Shopify 的案例中,PayPal、Stripe 等 PSP 負責處理詐欺偵測、交易取消、退款等中介服務。以 PYUSD 而言,交易並非於鏈上執行,為爭議處理預留操作空間;Shopify 的「商業支付協議」合約則設計有授權緩衝,便於爭議解決。此外,USDC 發行方 Circle 亦推出「退款協議」,協助穩定幣支付的無託管爭議解決。

資料來源:X(@robbiepetersen_)

穩定幣支付被業界普遍視為未來發展趨勢。發行環節至關重要,流通環節同樣不可忽視。據 Dragonfly 的 Robbie Petersen 指出,擁有大量商戶與用戶的企業將加速採用穩定幣支付,繞過卡組織與銀行,甚至促進各大封閉式支付系統的鏈上互通。在此趨勢下,穩定幣對傳統卡組織與發卡銀行的影響日益明顯,相關業者需積極調整策略以應對產業變革。

聲明:

- 本文轉載自 [Foresight News],著作權歸原作者 [100y] 所有,如有轉載異議,請聯繫 Gate Learn 團隊,團隊將依相關流程儘快處理。

- 免責聲明:本文所載觀點與意見僅屬作者個人看法,並不構成任何投資建議。

- 本文其他語言版本由 Gate Learn 團隊翻譯,未經明確提及 Gate,不得轉載、分享或抄襲本譯文內容。